Die Abwicklung kleinster Geldbeträge im E-Commerce ist besonders aufwändig. Die Kosten der Durchführung sind daher oftmals höher als der eigentliche Produkt- oder Dienstleistungswert. Einige Anbieter haben sich jedoch auf die Abwicklung von Micropayments spezialisiert. Welche Vor- und Nachteile dabei entstehen, erfährst Du in diesem Artikel.

Inhalt:

- Was ist ein Micropayment?

- Mikrozahlung als Geschäftsmodell

- Die Problematiken der Micropayments

- Macropayments als Gegenteil zu Micropayments

- Fazit: Micropayments gewinnen an Bedeutung

Was ist ein Micropayment?

Unter dem Begriff Micropayment, Mikrozahlung bzw. Kleinbeitragszahlung versteht sich ein Zahlungsverfahren geringer Summen. Solche Mikrozahlungen entstehen vor allem beim Kauf von „Paid Content“, wie Apps oder Musikstücken, aber auch beim Kauf eines Brötchens oder Eis. Nach gängiger Meinung fallen unter Micropayment Beträge zwischen 0,01 und 5,00 Euro. Die darüber hinaus anfallenden Summen werden als Macropayments bezeichnet.

Die Bedeutung von micropaymentfähigen Zahlungssystemen wuchs im Zuge des wachsenden E-Commerce-Umsatzes, beginnend im 21. Jahrhundert. Seither steigt die Verkaufszahl von digitalen Gütern mit geringem Geldwert. Dementsprechend müssen auch Payment-Anbieter diesem Trend nachziehen.

Neu ist das Phänomen der Micopayments jedoch nicht. Bereits in den 80er Jahren war es möglich mit Bildschirmtext (Btx), nach einem Pay-per-View- oder Pay-per-Click-Modell zwischen 0,01 und 9,99 DM pro Seite bzw. bis zu 1,30 DM pro Minute abzurechnen.

Mikrozahlung als Geschäftsmodell

Einige Zahlgasanbieter haben sich explizit auf das Geschäftsmodell der Mikrozahlung fokussiert. Damit reduzieren sie den Aufwand bei der Bezahlung nicht nur für den Kunden, sondern auch für den Verkäufer. Typische Systeme für Micropayments sind Prepaid (z.B. PayPal Mikrozahlung) oder auch Handypayments über den Mobilfunkprovider. Ebenfalls etabliert hat sich die Zahlung per Smartwatches oder Kreditkarten für kontaktlose mobile Payments. Ihr Einsatz stieg durch die zunehmende Beliebtheit der Nahfeldkommunikation (NFC) und die Nutzung von NFC-fähigen Smartphones. Selbst Studentenausweise oder Bahnkarten verwenden diese Technologie.

Micropayments – Älter als das WWW

„404 Page Not Found“, ist ein Fehlercode im Internet, über den mit Sicherheit jeder schon einmal gestolpert ist. Diese Meldung erscheint, wenn eine Seite im Internet nicht gefunden werden kann. Aber „402 Payment Required“, welches so viel wie „Bezahlung benötigt“ bedeutet, sollte noch keinem angezeigt worden sein. Denn dieser Status ist für zukünftige HTTP-Protokolle reserviert.

Entstanden ist diese Fehlermeldung in den 1990er Jahren, in welchem die Infrastruktur des Word Wide Web von Tim Bernes-Lee und seinem Team geschaffen wurde. „402“ gehörte zu den Fehlercodes die aufscheinen sollte, wenn etwas schiefläuft. Die Gründer erwarteten damals, dass eine digitale Form des Bezahlens ein integraler Bestandteil des Internets werden würde. Nach wie vor ist diese Fehlermeldung „reserviert für eine zukünftige Verwendung“.

Zeitungsartikel für wenige Cents

Gerne verwendet werden Micropayments bei Online-Abos von Zeitschriften. Jedoch kommt es vermehrt auch vor, dass wenige Cents pro gelesenen Artikel als Kosten anfallen. Mit diesem Micropayment-Ansatz konnte die britische Zeitung „The Guradian“ mehr als 655.00 Euro an monatlichen Geldeingängen verzeichnen. Kritisiert wurde dieser „Bettel-Ansatz“ anfangs von vielen Seiten, doch nach und nach sind etliche Zeitungsanbieter nachgezogen. Heutzutage ist dieses Verfahren eine gängige Zahlart.

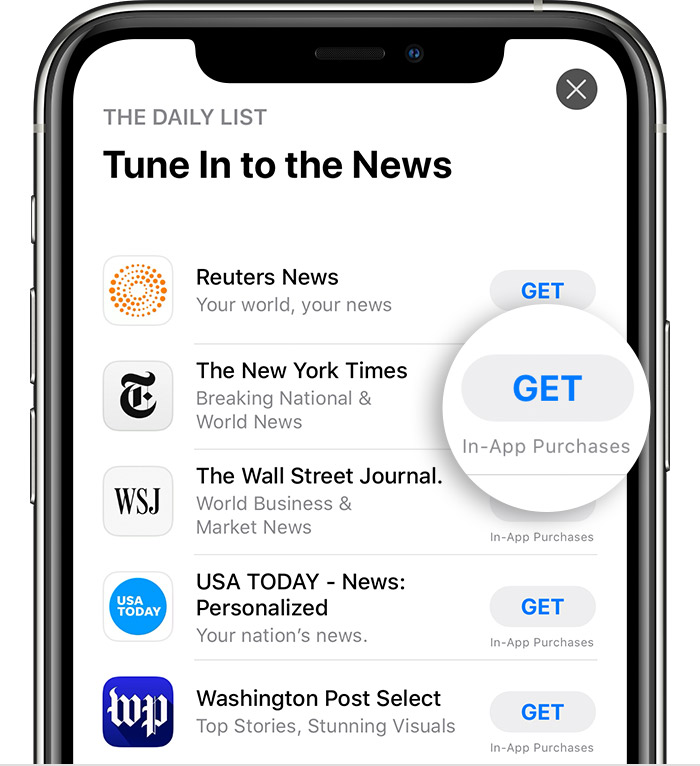

In-App-Käufe

Während die Verlage noch am überlegen und experimentieren sind, ist die Game-Industrie schon einen Schritt weiter. Mit kostenlosen Spielen auf Smartphones, Tabletts oder PCs locken sie die User an, um dann im Spiel mit kostenpflichtigen Upgrades zu werben. Poké-Münzen für „Pokemon Go“ oder Juwelen für „Clash Royale“ sind nur zwei Beispiele dieser In-Game-Käufe. Mit 1,5 Milliarden Euro (2018) waren laut Annie die In-App-Käufe der größte Umsatzbringer. Zum Vergleich, das entspricht fast dem kompletten Umsatz auf dem deutschen Musik-Markt.

Werbung schauen und Token erhalten

Mit Kryptowährungen könnten Mikrotransaktionen zu Spitzen-Applikationen werden, so Experten. Denn die dahintersteckende Blockchain-Technologie bietet ein breitgefächertes Potenzial zur Verbesserung komplexer Vorgänge. Anbieter sind etwa der Blockchain-Payment-Anbieter SatoshiPay oder der Brave Browser. Mit Mozillas Open Source Browser Brave und dessen eingebauter Geldbörse, dem Brave Wallet, können Nutzer beispielsweise pro gelesenem Artikel bezahlen. Zusätzlich wandern BATs (Basic Attention Token) in die virtuelle Geldbörse, sobald sich der Nutzer dafür entscheidet auf Webseiten Werbung anzusehen.

Die Problematiken der Micropayments

Ganz so schnell wird leider keiner mit Micropayments zum Millionär, denn bei Produkten mit geringem Warenwert stellt die Wirtschaftlichkeit der Bezahlung ein zentrales Problem dar. Zahlungsarten wie Kreditkartenzahlung, Lastschrift oder Kauf auf Rechnung sind schlichtweg nicht lukrativ, da die Kosten für die Zahlungsabwicklung oftmals den Warenwert übersteigen. Eine Ausweichstrategie der Händler, die anfallenden Kosten mit Werbung zu finanzieren ist ebenfalls ineffizient. Benötigt werden daher Verfahren, mit denen niedrigpreisige Güter wirtschaftlich abgerechnet werden können.

Mindestbeträge im Handel

Im stationären Handel werden die Grenzen für einen Mindestbetrag bei Kartenzahlung nicht vom Zahlungsanbieter festgelegt, sondern vom Handel selbst. Geschäfte gestatten beispielsweise eine Zahlung per Kreditkarte erst ab einer Summe von 10 oder 20 Euro, da mit jeder Transaktion ein fester Prozentsatz an das Kreditkartenunternehmen gezahlt werden muss. Daher ist es für Händler nicht rentabel, Mikrobeträge von 1,50 Euro mit Kartenzahlung zu akzeptieren.

Du hast Fragen zu Zahlarten im Checkout?

Macropayments als Gegenteil zu Micropayments

Überschreitet eine Zahlung die Höhe von Micropayments, so bezeichnet man diese Abwicklung ab 5,00 oder 10,00 Euro als Macropayment. Jedoch gelten auch hier je nach Definition andere Beträge. Trotzdem gibt es manche Anbieter, die keine Abbuchungen mit Karte unter beispielsweise 30 Euro durchführen.

Im Macropayment-Bereich gibt es eine Vielzahl an Bezahlmethoden. Hierzu zählen beispielsweise die klassischen Bezahlmethoden, wie die Zahlung per Vorkasse und auf Rechnung. Auch Internetbezahldienste, wie PayPal, sind stärker denn je am Markt vertreten. Dabei steht die Sicherheit der Käufer immer an erster Stelle. Kunden ist es wichtig, dass niemand an ihre personenbezogenen Daten kommt oder ihre Bankdaten ausspähen kann. Daher müssen Anbieter ständig daran arbeiten, einen hohen Sicherheitsstandard zu bewahren. Auf der anderen Seite wollen Anbieter Zahlungsausfälle minimieren und den Missbrauch von Zahlungsmethoden durch den Kunden ausschließen.

Unterschiede zwischen Micro- und Macropayments

| Micropayment | Macropayment |

| Beträge zwischen 0,01 und 5,00 Euro | Beträge ab 5,00 oder 10,00 Euro |

| Herkömmliche Verfahren, wie Kreditkartenzahlung oder Lastschrift ungeeignet | Kreditkartenannahme oft erst ab 10 oder 20 Euro |

| Hohe Kosten für den Verkäufer -> Zahlungsabwicklung übersteigt oft den Warenwert | Bei großen Summen ist Bargeld nicht gerne gesehen |

Fazit: Micropayments gewinnen an Bedeutung

Mit der steigenden Nutzung des E-Commerce im täglichen Leben gewinnen die Micropayments zweifellos mehr an Bedeutung. Beginnend mit kleinen Centbeträgen für Zeitungsartikel, In-App-Käufen oder dem Coffee-To-Go, Zahlungen von Kleinstbeträgen werden noch lange Zeit ein Teil unseres Alltags sein. Deshalb sollten wir vor allem hier in Deutschland beginnen sinnvolle Lösungen zu schaffen, um den bisherigen enormen Kosten entgegenzuwirken.

Quellen:

internetword.de, wikipedia.org, t3n.de, novalnet.de, experto.de, kostenlose-kreditkarte.com, gruenderszene.de, kreditkarte.net, fidor.de